はじめに

新NISA制度の開始とともに、多少存在感の薄れてきたIDECOではあるが、税額の控除や受取時のメリットを考えると老後の資産形成のためには未だ重要な仕組みであることは否めない。

ただIDECOは(積立NISAも同様ではあるが)何に投資するか商品の選択は非常に大事である。

昔の私のように、直感と天啓だけで選択することのないことを祈って。

IDECO運用の実例

私がIDECOを始めたのは前職から転職後の2017年5月。

前職では、DCの運用があったためIDECOの必要はなかった(とはいえその時点でも商品選択は非常に大事ではあったのだが全く意識していなかった。なにか債券ファンドを選択していた気がする)

さて、IDECOを自分で始める際、商品選択で多少意識していたのは聞き齧りの知識の以下の通り

・分散した方が良い。

・海外は円高が怖い

・なんとなく成績が良さそうなもの

結局そのとき選んだのは、国内株(アクティブファンド)、楽天ターゲットイヤー。

結果は見てもらった方が早い。

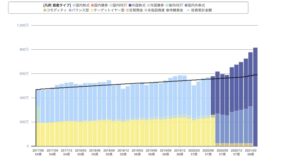

水色が国内株式ファンド、黄色がターゲットイヤーである。スケールは200万単位。

黒い実線が投資額であり、投資額に対して運用益がほとんどなかったことがわかる。

ちなみに2019年12月からコロナが始まって株価の下落が始まった。

2020年の5月ごろ、一旦市場が持ち直して損失が無くなった時点で、方針を変えることにした。

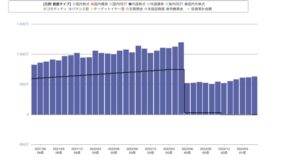

濃い紺色がS&P500、薄い紺色がオールカントリーである。下に少し見える灰色は金である。

当時のレートは1ドル107円〜109円であった。

数ヶ月様子を見て、全てS&P500に切り替える。

全米500社で分散投資先は十分であると理解したためである。

以降の結果はこうである、

スケールが異なるので少し分かりづらいがこちらは500万単位である。

3年で結構な利益増という結果となった。

2023年6月の時点で、運用額はかなり減っているがこれは、年齢が60を超えて一部取り崩しをおこなったため。

総額を取り崩さなかったのは、退職金控除を利用して税額を最小とするためである。

その計算方法についてはこちらを参照してほしい。

取り崩し後、15年にわたり年金を受け取るようにしている。

1年目は残額の1/15、2年目は残額の1/14が年金として支払われれ最終年の15年目は残額の1/1が支払われることになっている。

実は上のグラフでは取り崩し後、1回目の年金支払いが行われているのだが好調な市場環境を受けて、取り崩し直後より金額は100万以上増えている。

運用費用は大事

私は、S&P500を選ぶことでたまたま今のところうまく行っているように見える。

ただS&P500であるから今後も正解というわけではない。

市場や商品を選ぶ上で選択の基準はたくさんある。

ただ、逆にこれだけは意識しておかなければならないというものが一つある。

それは運用費用である。

どれだけ運用成績が良くてもそれは過去のものであり将来を保証するものではない。

一方で運用費用は将来も確実にかかるコストである。たとえ運用成績がマイナスであったとしても。

できれば0.1%以下。

多くとも0.2%以内に抑えたいものである。

今でも2%を超える暴利をとっているファンドも存在する。

下記に楽天証券でのIDECO取扱商品を記載する。

同様のコンセプトの商品はemaxis slimシリーズにも存在する。

| 対象 | ファンド名 | 運用費用(%) | 備考 |

|---|---|---|---|

| S&P500 | 楽天・S&P500 | 0.077 | 全米から優良500社選抜 |

| 全世界 | 楽天・オールカントリー | 0.057 | 先進国、新興国含む |

| 国内 | たわらノーロード 日経225 | 0.143 | |

| 債券 | たわらノーロード 国内債券 | 0.154 | |

| バランス | eMAXISSlimバランス(8資産均等型) | 0.143 | 楽天ではIDECOでの扱いなし |

| ターゲットイヤー | 楽天ターゲットイヤー2040 | 0.837 |

なお運用費用と運用管理費用を別立てで記述しているサイトも存在するが、両方ともかかるわけではなく運用費用の中に運用管理費用は含まれると考えて問題ない。

日本株が良いのか外国株が良いのか

我々世代には円高恐怖が常に存在する。1ドル80円台の過去を考えると、ドル投資は恐ろしい。

次期大統領候補のトランプは現在のドル高円安は米国の利益を毀損するとして文句タラタラである。

ただ残念なことではあるが、国力の差を考えるとドル高円安の傾向はそれほど変わらないような気はする。

イエレン財務長官は前回の日本の為替介入による円高傾向への誘導を「為替介入はまれであるべき」と意見した。

資産の全てがドル建てであるというのは危険ではあるが、IDECOを含む全ての資産の半分がドルであってもあながち誤りとは言えないと思う。

S&P500が良いのかオールカントリーが良いのか

人気はオールカントリーではあるが、私はS&P500推しである。

オールカントリーは中国、ロシア、インドを含む。

市場経済の常識が通用しない社会主義国家の株式や、カースト制による職業区分のある社会は全体として信頼するに足りない。

仮に、それらを無視するほど強力な企業が誕生した場合は、アメリカ市場に参入しS&P500にノミネートされるはずである。

訂正)下記の3社は誤りでした。現時点で含まれていません。

日本の企業では、トヨタ、SONY、三菱UFJ銀行ー

さいごに

投資は自己責任で。

お約束である😁

長い夏休み

長い夏休み